パソコン1台で起業や自分のお店を持つなど、夢を現実にする段階で資金は必要不可欠なものです。

事業に特化したビジネスローンは総量規制の対象外なため、縛りがない点はメリットと考えられます。

担保や保証人が不要で、カードローンのように必要な時に必要な分だけ利用できるため、使い勝手が良いといえるでしょう。

審査が必ず必要であるため、過去を含めて金融事故など信頼に欠ける情報がないか確認するのをおすすめします。

本記事のまとめ

- 起業前に知っておきたいビジネスローンの基礎知識

- ビジネスローンの選び方

- ビジネスローンを借りる際の注意点

- 銀行系のビジネスローンおすすめ7つ

- 消費者金融は最短即日融資が叶うおすすめ3つ

ビジネスローンを理解して、有効に活用しましょう。

起業前に知っておきたいビジネスローンの基礎知識

ビジネスローンとは、事業に特化した融資を指します。

利用者は個人事業主や法人経営者が対象となり、開業資金をはじめ、運転資金や設備資金に利用可能です。

事業を始めたばかりで資金面に不安がある個人事業主や法人経営者がいた場合、ビジネスローンで融資を検討してみるのも良いのではないでしょうか。

ビジネスローンの仕組みを理解し、適切な利用を心掛け事業に役立てたいものです。

銀行や消費者金融の他、信販系にてビジネスローンの取り扱いを行っています。

これから起業をしたいと考えている人や事業を行っている人に向けて、資金調達に最適です。

銀行系とノンバンク系には大きな違いはないものの、融資のスピードや金利の低さに若干の違いが挙げられます。

融資のスピードがはやいのはノンバンク系であり、最短で即日融資も可能です。

来店不要で申し込みできるWEB上で完結ができる会社もあるため、忙しい人には重宝するでしょう。

金利の低さでは、銀行系は低金利が魅力です。

銀行系と比較すると、ノンバンク系では高くなる傾向にあります。

借り入れの期間が長引くと、金利の負担も増大するため気を付けなければいけません。

無理な借り入れは行わず、返済期間を考慮した上でビジネスローンを利用しましょう。

ビジネスローンの選び方

これから起業をする人や起業をしている人にとって、資金は必要かつ重要です。

毎月の給料や仕入れなど、経営に資金は欠かせません。

資金繰りや経営が厳しい場合は、ビジネスローンで資金調達を検討するのもいいでしょう。

ビジネスローンを選ぶ際、どこに着目するとよいか、大きく3つに絞りました。

- 金利の低さ

- 融資のスピード

- 申し込みがしやすい

3つの点について銀行系とノンバンク系に分別し、それぞれの特徴やメリット、デメリットを具体的にお伝えします。

低金利を重視するなら銀行系カードローン

銀行系ビジネスローンはノンバンク系と比較して金利が低いのが特徴であり、魅力です。

例えば、銀行系ビジネスローンの年利1.8〜13.8%に対して、ノンバンク系ビジネスローンでは年利3.1〜18.0%となります。

適用金利の基準は明らかにしていませんが、審査の段階で決定します。

申込者の信用は大切であり、審査に大きく影響するといっても過言ではありません。

上限金利で比較した場合も、銀行系の方が断然低いと判断できます。

数字上では分かりづらい部分もありますが、実際借り入れ期間に応じて利息の支払額は増大します。

金利の低さを重視するのが良いでしょう。

長期的な借り入れを検討している場合は、低金利な銀行系ビジネスローンがおすすめです。

参考サイト:PayPay銀行公式サイトより

参考サイト:アイフルビジネスファイナンス公式サイトより

今すぐ借りたいが叶うのはノンバンク系ビジネスローン

緊急的な資金調達が必要な場合、役に立つのがノンバンク系です。

ノンバンク系といわれる消費者金融では、最短即日融資が可能な場合もあります。

申し込みから審査がはやく、審査に通過した時点で即融資が可能です。

今すぐに借り入れができるのは、大きなメリットといえるでしょう。

銀行系ビジネスローンでは、融資までに7〜14日程度かかるため、今すぐ借りたい希望には対応していません。

融資を得るまでの時間に余裕がある場合に、銀行系ビジネスローンの検討がおすすめです。

ノンバンク系のスピード融資のサービスがあると、急な入り用にも安心して申し込みできるため、メリットと捉えられます。

簡単で分かりやすい申し込み方法

今の時代、スマホ1台で申し込みから借入や返済まで完結する、WEB上で完結できるのが主流になりつつあります。

パソコンやアプリなどインターネットに苦手意識のある人に向けて、郵送や来店の他電話での申し込みを受け付けしている金融機関も存在します。

WEB上で完結できるメリットは、来店不要で24時間365日申し込みが可能であり、審査の流れや借り入れまでがスピーディーに行える点といえます。

日中なかなか時間が取れない人や、手続きに煩わしさを感じる人に、WEB上での完結はおすすめの方法です。

ビジネスローンを借りる際の注意点

銀行系やノンバンク系のビジネスローンを借り入れする際には、必ず審査が行われます。

審査を通過しなければ、融資が実行されません。

審査の詳細は明らかにしていませんが、提出書類と申込者の信用情報をあわせて、総合的な判断としています。

提出書類は他社からの借り入れ状況を把握するための他、企業の将来性をみるための判断材料です。

ノンバンク系に比べて銀行系では利用資格が厳しいため、審査の基準が高くなる傾向にあります。

業歴2年以上の条件を提示している銀行もあり、これから起業をする人にとって条件に該当せず、融資を得るのは不可能です。

その際は、消費者金融や信販会社からの資金調達をおすすめします。

どうしても銀行と取り引きを希望の場合は、ネット銀行をあたってみるのも一つの方法です。

銀行系とノンバンク系の違いをしっかり把握した上で、自身にあったビジネスローンを探してみましょう。

銀行系のビジネスローンおすすめ7つ

大手銀行や最近増えてきているネット銀行においても、ビジネスローンを提供しています。

申し込みから借入や返済もWEBで完結できるものもあります。

来店不要なため、わざわざお店に出向く必要がなく、多忙な人も申し込みしやすいでしょう。

厳選した銀行系ビジネスローンを8つ挙げて、紹介します。

- 三井住友銀行「ビジネスセレクトローン」

- 三菱UFJ銀行「BizLENDING」

- りそな銀行「活動力」

- 福岡銀行「フィンディ」

- 東京スター銀行「スタービジネスカードローン」

- PaPay銀行

- GMOあおぞらネット銀行「あんしんワイド」

各社の特色やおすすめの特徴など、一つひとつ説明しましょう。

三井住友銀行「ビジネスセレクトローン」は業績に注目

三井住友銀行の「ビジネスセレクトローン」は、中小企業向けに特化したローンとなっています。

残念ながら、個人事業主で借り入れ希望がある場合でも、融資を受けられません。

ビジネスセレクトローンは担保は不要ですが、保証人は取締役全員の連帯保証が必要です。

最大1億円の融資を得られるため、幅広い利用ができます。

会社の運転資金や設備資金の調達を検討している法人には、有益なサービスといえるでしょう。

詳しい内容は、フリーダイヤル0120-16-2310(平日9:00〜17:00)で問い合わせが可能です。

申し込み条件やその他の特徴

- 法人のみ

- 業歴2年以上

- 三井住友銀行の取扱窓口が地域内に所在

- 最新決算期において債務超過でない

- 年利2.215%~変動(審査によって金利の適用、固定もあり)

- 借入期間は、最長7年

- 申し込み時点で、税金の未納がない

担保を入れる場合は最大3億円の融資が可能となり、かなり大口の融資といえるでしょう。

三菱UFJ銀行「BizLENDING」は短期の借り入れ向き

三菱UFJ銀行が行うBizLENDINGは、法人向けの融資サービスです。

24時間365日申し込みから借入までWEBで完結し、来店の必要はありません。

AIを導入した新しい審査の仕組みを取り入れているため、決算書の提出など面倒な手続きは不要です。

担保や保証人も不要なため、申し込みの敷居が低いと感じるでしょう。

融資までのスピードがはやく、申し込みから最短2営業日で入金可能です。

申し込み条件やその他の特徴

- 会社形態が株式会社、合名会社、合資会社、有限会社のいずれかに該当

- 三菱UFJ銀行に普通預金、当座預金の口座を開設している人

- 三菱UFJ銀行にすでに借入残高がない人

- 借り入れ限度額50~最大1,000万円(10万円単位)

- 年利15%未満

- 借入期間は元金均等方式で6ケ月

- 遅延損害金年利18%

登録手数料もかからず、少額で短期の借り入れに適切な商品といえるでしょう。

りそな銀行「活動力」はカードローンのように使える

法人または個人事業主を対象に貸し付けを行っているのが、りそな銀行の「活動力」です。

融資限度額までであれば何度でも借り入れが可能で、必要な時に必要な分だけ使えるのが大きな魅力といえるでしょう。

事業資金に特化した商品であり、これから開業する場合に必要な準備資金としても利用できるため、使い勝手の良いビジネスローンといえるでしょう。

個人事業主の場合では、申込金額が300万円以下であれば所得証明書類の提出は不要です。

ビジネスローンの名目ですが、融資の形態はカードローンと同様の扱いになります。

来店不要で、WEBや電話の他郵送でも申し込み可能です。

下記の通り必要書類を用意し、仮申し込みを行いましょう。

法人の場合

- 決算2期分(決算未到来の人は不要)

- 発行日やり3ケ月以内の履歴事項全部証明書

- 代表者の運転免許証やパスポートなどの顔写真付き本人確認書類

代表者の信用情報が、重要となります。

個人事業主の場合

- 個人事業主の運転免許証やパスポートなどの顔写真付き本人確認書類

- 借入申込金額が300万円を超える場合は所得証明書類

契約の前に、借り入れに関する意思の確認の確認電話があるのが特徴です。

申し込み条件やその他の特徴

- 法人または個人事業主

- りそな銀行に口座がある人または、口座取引がない場合は作成に同意できる人

- りそな銀行グループにて融資履歴がない人

- 借り入れ限度額10万以上500万円以下(決算書2期未満の法人は上限100万まで)

- 年利6、10、14%

- 借入期間は、法人の場合は3年、個人事業主の場合は1年

- 毎月10日口座振替にて返済

融資額が大きく運転資金の他、これから起業をしたいと考えている人も対象であるため、おすすめの利点となります。

福岡銀行の「フィンディ」は福岡銀行の口座がなくても大丈夫

担保や保証人は不要で、面倒な事業計画書の提出も要りません。

個人事業主や法人に関係なく、事業に特化した利用目的で融資の対象です。

創業資金に使えないため、これから開業するための資金にしたいと考えている人には不向きといえるでしょう。

福岡銀行に口座の有無に関係なく申し込みが可能なため、改めて口座を開設する手間がかかりません。

24時間WEBにて申し込みをはじめ、借入や返済まで可能であり、全国の中小企業や個人事業主を対象に受け付け可能です。

福岡銀行の口座を有する場合は、簡単な情報の入力後わずか1分で事前審査が完了し、借り入れの目安金額が表示され確認できます。

福岡銀行に口座がない場合は事前審査のサービスが適用外となるため、承知しておきましょう。

福岡銀行のフィンディに関する不明な点や確認したい内容は、24時間対応のフィンディサポートデスクにメールで問い合わせしましょう。(回答は営業日限定)

電話で直接お話ししたいという人には、フリーダイヤル0120-245-244(平日9:00〜17:45)でも対応可能です。

申し込み条件やその他の特徴

- 法人または個人事業主

- 借り入れ限度額100万以上1,000万円以下(10万円単位)

- 金利2.0~14.0%

- 借入期間は、1~36ケ月以内

- 返済方法は、元金均等毎月返済

- 遅延損害金年利14%

普段から利用している銀行口座への融資ができるのは、使い勝手の良さといえるでしょう。

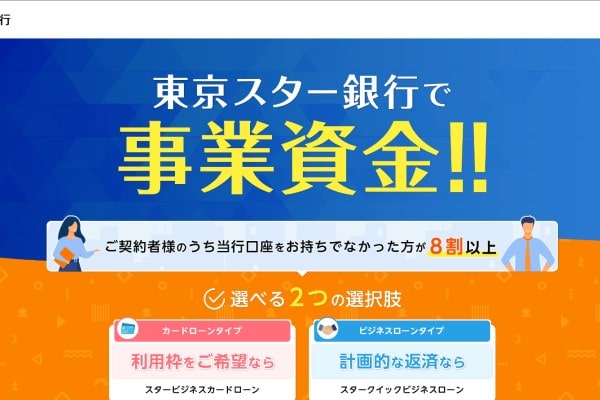

東京スター銀行ビジネスカードローンは書類の手続きが必須

旧東京相和銀行から営業を譲り受けて、2001年6月に設立した比較的新しい銀行です。

新たに東京スター銀行として、第二地方銀行に位置づけされています。

東京スター銀行が手がける「スタービジネスカードローン」は、法人や個人事業主を対象に資金の融資を行うサービスです。

WEBで申し込みの後、審査に通過している場合は、仮審査の結果と共に申込書が送られてきます。

必要項目の記入と捺印の上、返送したら契約完了の流れです。

記入漏れや印鑑が不鮮明などの不備があると、手続きに時間がかかるため、返送の前には記入漏れを再度確認しましょう。

申し込み条件やその他の特徴

- 法人または個人事業主

- 契約時年齢が満20~満69歳以下の人

- 借り入れ限度額50万以上1,000万円以下

- 金利4.5~14.5%

- 借入期間は、1~36ケ月以内

- 返済方法は毎月4日

- 遅延損害金年利14.5%

スマホやパソコンで借入、返済をする際は、インターネットバンキング「東京スターダイレクト」の契約が必要です。

PayPay銀行は個人事業主も法人もサービス対象となる

ネット銀行で馴染みのあるPayPay銀行でも、個人事業主や法人に向けてローンサービスを提供しています。

ネットで完結する手軽さが強みで、スマホやパソコン1台で用件が済むため、来店不要で多忙な人にとっても煩わしさがありません。

PayPay銀行の口座がない人でも申し込みは可能ですが、実際契約時には、PayPay銀行のビジネス用口座を設定が必要となります。

PayPay銀行の口座に借入枠を付け、利用限度額内であれば何度でも借り入れができる仕組みです。

返済額は借入額に応じて決定し、最低月々1万円からと少額になります。

余裕がある場合は繰り上げ返済もできるため、完済の目標も立てやすく便利です。

個人事業主と法人別に口座開設の流れや申し込みの条件について、要点を押さえて説明していきます。

個人事業主がPayPay銀行でビジネスローンを利用する場合

申し込みフォームに沿って、必要項目の入力をします。

必要書類はスマホのアップロードで確認できるため、あらかじめ用意するのがおすすめです。

- 運転免許証

- マイナンバーカード

- 事業実態確認資料(いずれか1点)

事業実態確認資料の具体的な内容は、下記のとおりです。

- 個人事業の開業届書(控)

- 個人事業開始申告書

- 所得税の青色申告承認申請書(控)

- 所得税および復興特別所得税の確定申告書B第二表(控)

- 青色申告決算書(控)

- 収支内訳書(控)

- 消費税および地方消費税の確定申告書第一表(控)

- 納税証明書その1(国税)

- 納税証明書(地方税)

- 各種営業許可証

書類のアップロードがスムーズに行えると、最短当日から7日を目安に個人事業主口座開設が完了です。

後日、改めてキャッシュカードが送付されます。

口座開設完了を確認してから、ビジネスローンの申し込みをしましょう。

ネットで契約可能ですが、電話で相談や問い合わせ希望の人は、フリーダイヤルで対応可能です。0120-369-079(平日9:00~17:00)

申し込み条件やその他の特徴

- 個人事業主

- 契約時年齢が満20~満69歳以下の人

- 借り入れ限度額10万以上500万円まで(10万円単位)

- 金利1.8~13.8%

- 借入期間は、1年(自動更新)

- 返済方法は毎月10日、20日、月末のうち選択可能

- 遅延損害金年利20.0%

PayPay銀行のビジネスローンは、起業したばかりの人でも借り入れができるため、大きな利点といえるでしょう。

法人がPayPay銀行でビジネスローンを利用する場合

ビジネスローンの契約時、PayPay銀行のビジネス用口座の開設が条件になるため、ビジネスローンの申し込み前に口座開設の準備をおすすめします。

口座開設は必要書類のアップロードが可能な場合のみ、WEBで完結可能です。

申し込む人の条件や状況により提出書類の内容が異なるため、公式ホームページにて必要書類を確認しましょう。

最短3〜10日ほどで口座開設が完了し、スピーディーな対応が可能です。

アップロードが不可能な場合は郵送でも受け付けできるため、スマホの操作が苦手な人でも安心して申し込みできます。

後日キャッシュカードとトークンは法人の現住所へ、書類は取引担当者の自宅へ送付となるため、確認しておきましょう。

参考サイト:PayPay銀行口座開設に必要な書類(法人)

申し込み条件やその他の特徴

- 法人

- 業歴2年以上または、決算を2期終了している

- 申込時、代表者の年齢が満20~満69歳以下の人

- 代表者は日本国籍を有するまたは、外国籍で日本での永住権を有している

- 借り入れ限度額10万以上500万円まで(10万円単位)

- 金利1.8~13.8%

- 借入期間は、1年(自動更新)

- 返済方法は毎月10日、20日、月末のうち選択可能

- 遅延損害金年利20.0%

口座開設時に必要な書類について、内容をよく把握しておきましょう。

あおぞらネット銀行「あんしんワイド」

あおぞら銀行グループのGMOインターネット銀行では、融資枠の範囲内で借入、返済を自由にできる「融資枠内ビジネスローン」を展開しています。

融資の対象は法人のみで、個人事業主は該当しません。

「あんしんワイド」を利用するには、あおぞらネット銀行の法人口座開設が必要です。

低金利で借入限度額は1千万円と、かなり大口の融資となります。

使い道は事業資金の他、運転資金やつなぎ資金としても幅広く利用可能です。

決算書や事業計画書などの煩わしい書類の提出が不要なため、赤字経営や開業間もない企業でも融資を得られるメリットがあります。

時間や場所を気にせず、24時間365日いつでもWEBで完結するため、お金の不安が軽減できるでしょう。

お金に余裕がある場合は、自由に繰り上げ返済ができるため、計画的な利用が可能です。

申し込み条件やその他の特徴

- 法人のみ

- 業歴2年以上または、決算を2期終了している

- 申込時、代表者の年齢が満20~満69歳以下の人

- 代表者は日本国籍を有するまたは、外国籍で日本での永住権を有している

- 借り入れ限度額10万以上1,000万円まで(10万円単位)

- 金利0.9~12.0%(固定金利)

- 借入期間は、1年(契約日から1年後の応当日の前月末日、以降1年毎の更新)

- 返済方法は毎月25日約定返済

支払いが遅延した際に損害遅延金が発生しますが、適用率は公開されていないため、公式ホームページで確認できません。

事前にビジネスローン担当03-4531-2305まで連絡し、支払い金額の確認をしてみましょう。

消費者金融は最短即日融資が叶うおすすめ3つ

消費者金融機関では、スピーディーな対応を心掛けています。

最短即日で利用が可能なため、急ぎの入り用でも安心です。

銀行と比較すると金利が少し上がるため、少額で短期間の融資に最適ではないでしょうか。

- アコム

- アイフル

- プロミス

おすすめの消費者金融機関を挙げて、説明します。

アコムは消費者金融の大手で融資に精通している

大手消費者金融のアコムでは、「ビジネスサポートカードローン」の商品名で融資のサービスをしています。

個人事業主を対象としているため、法人の利用はできません。

銀行のビジネスローンと比較して、金利が高く限度額が低いため、短期間で少額の借り入れを希望する人に向いているといえるでしょう。

最短で即日融資が可能であるため、すぐに融資が欲しい場合には重宝します。

総量規制の対象外に該当し、借入額を年収で意識するのは不要です。

アコムの通常のカードローンからビジネスカードローンに切り替え可能で、使い勝手が良いといえるでしょう。

カードローン形式のため、利用枠内であれば何度でも利用できるのもメリットです。

申し込み条件やその他の特徴

- 個人事業主のみ

- 業歴1年以上

- 申込時、代表者の年齢が満20~満69歳以下の人

- 代表者は日本国籍を有するまたは、外国籍で日本での永住権を有している

- 借り入れ限度額1~ 300万円まで

- 金利12.0~18.0%(固定金利)

- 借入期間は、最終借入日から最長8年7ケ月

- 返済方法は毎月25日約定返済

- 遅延損害金20.0%

- 必要書類

必要書類については、条件やケースによって異なるため、確認が必要です。

参考サイト:アコム公式サイトよりビジネスサポートカードローン

アイフルは少額からの対応で借りる人に寄り添っている

アイフルでは事業サポートとして、個人事業主と法人向けにローンを提供しています。

創業資金には利用できませんが、開業間もない場合でも、確定申告を済ませていると申し込みが可能です。

少額融資を希望の場合、1万円から借り入れができるため、大変使い勝手が良いといえます。

総量規制の対象ではないため、資金に縛られず、有効に活用し幅広い可能性が広がるでしょう。

会社の景気が審査に影響しないか心配な場合でも、審査の受付対象となります。

審査結果は最短翌日回答ですが、審査に通過すると必要な時に近くのコンビニやATMから出金ができるため、簡単な手続きで安心です。

アイフルでは、利用者に寄り添った事業を心掛けています。

24時間365日WEBで申し込みの他、電話での申し込みにも対応しています。

フリーダイヤル0120-008-132(平日9:00〜18:00)にかけて、不安や疑問も解決しながら申し込みできるため安心です。

アイフルの事業サポートプランを受けるための必要事項

個人事業主がWEBで申し込む場合、面倒な来店は不要です。

24時間365日受付対応可能で、忙しくて時間が取れない人に安心のサービスを提供しています。

来店希望や電話、郵送などにも対応は万全です。

申込時には顔写真付きの運転免許証が必要となりますが、運転免許証がない場合は下記のもので対応可能です。

- パスポート(所持人記入欄があるもの)

- 住民基本台帳カード

- 特別永住者証明書

- 在留カード

- 公的証明書類(氏名、住所、生年月日あり)

- 個人番号カード(表のみ)

本人確認書類がない場合は、他の書類でも対応できます。

申し込み条件やその他の特徴

- 個人事業主

- 借り入れ限度額1~ 500万円まで

- 金利3.0~18.0%

- 借入期間は、最長10年

- 遅延損害金20.0%

無担保で保証人が不要なため、資金調達の敷居が低いと感じるでしょう。

参考サイト:アイフル公式サイトより事業サポートプラン

SMBCコンシューマーファイナンスプロミスは女性に優しい

商品名を「自営者カードローン」として、個人事業主向けに融資を行っています。

資金の使い道は事業費特化ではなく、生計費としての利用も認めているのです。

経営をしながら生活をしていく上で、資金は非常に大切であり、欠かせません。

利用限度額内であれば、繰り返し何度でも利用ができるため、自由な使い方が魅力です。

簡易的な借り入れ診断で、実際借り入れが可能か判断できます。

申し込み方法や借り入れまでの流れは、下記の通りです。

- 自動契約機

- プロミスコール(0120-24-0365)女性専用ダイヤルレディースコール(0120-86-2634)

- 店頭窓口(お客様サービスプラザ)

いずれかの中から、自分にあう方法を選んで申し込みができます。

女性専用ダイヤルレディースコールは女性に特化し、女性オペレーターが対応しているため、安心して相談できる環境です。

本人確認書類や事業実態を証明する書類も必要であるため、準備をしましょう。

- 運転免許証

- パスポート(所持人記入欄があるもの)

- 健康保険

- マイナンバーカード

- 在留カード

上記の本人確認書類の他、収入証明書類の提出も必要です。

- 確定申告書

- 青色申告決算書または収支内訳書

事業実態を明らかにする書類も必要となりますが、借り入れの希望額に応じて提出内容に違いがあるため、公式ホームページで確認しておきましょう。

申し込み条件やその他の特徴

- 個人事業主のみ

- 借り入れ限度額300万円まで

- 金利6.3~17.8%

- 借入期間は、最終借入後6年9ケ月

- 返済日は5、15、25、末日から選択可能

- 遅延損害金20.0%

返済日を守り、計画的な利用を心掛けましょう。

参考サイト:SMBCコンシューマーファイナンスプロミス公式サイトより自営者カードローン

信販系のビジネスローンのおすすめ3つ

クレジットカードの発行を行う信販会社からも、ビジネスローンのサービスを提供しています。

普段利用しているクレジットカード会社のサービスであると、安心感が得られることもあり敷居の高さを感じにくく、検討しやすくなるでしょう。

ビジネスローンの利用で、信販会社独自のサービスを受けられる特典があります。

電話対応も充実しているため、不明な点や相談など気軽に問い合わせしてみましょう。

- オリックスクレジット

- セゾンファンデックス

- オリコ

使い勝手が良く利便性が高い、おすすめのビジネスローン3つを挙げました。

信販系ビジネスローンの利便性や簡単な手続き方法の他、契約内容についてもお伝えします。

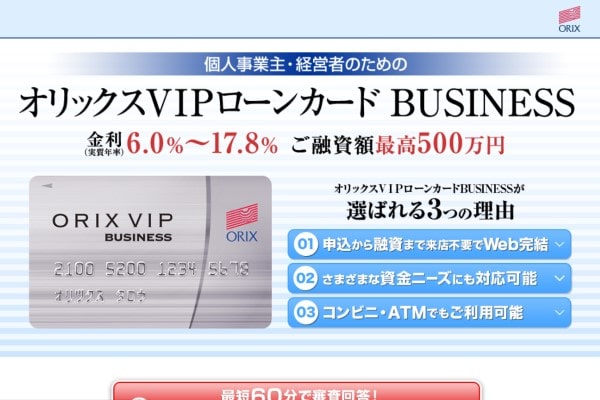

オリックスクレジットは手数料0円サービスが魅力

オリックスクレジットの「VIPローンカードBUSINESS」は、法人や個人事業主に対応したビジネスローンです。

事業資金の利用はもちろんですが、プライベートの利用も可能であるため、有効に活用できるのではないでしょうか。

アプリからの申し込みで24時間365日対応可能、審査は最短60分です。

手数料0円で、希望の口座に即時振り込みするサービスの提供は、費用がかからずいつでも資金調達ができる大きなメリットとなります。

銀行の他、コンビニや郵便局などほとんどの金融機関で利用できる点も、安心材料といえるでしょう。

会員特典として、宿泊費やレストランなど優待価格で利用できる、会員限定サービスを提供しています。(2023.1.29現在)

計画的な借入や返済を心掛けていても、万が一予期せぬ事態が起きた際は、カウンセリングデスクに相談してみましょう。0120-28-5424(平日9:00~17:00)

申し込み条件やその他の特徴

- 法人(株式会社、有限会社経営の代表者)

- 個人事業主(業務1年以上)

- 年齢20~69歳まで

- 借り入れ限度額50~500万円まで

- 金利6.0~17.8%

- 借入期間は、最長10年2ケ月

- 返済日は口座振替、ネット返済、振り込みから選択可

- 遅延損害金19.9%

利用条件の確認と契約内容を守り、無理のない利用を心掛けるのが大切です。

セゾンファンデックスはスピード融資に注力している

セゾングループのセゾンファンデックスは、事業専用カードローンで個人事業主向けに融資のサービスを提供しています。

運転資金やつなぎとして、幅広く利用可能です。

総量規制の範囲外のため、年収に捉われず、融資枠に窮屈さを感じる必要はありません。

融資枠の範囲内であると、借入や返済を自由に繰り返し利用できます。

ATM利用手数料0円であるため、気兼ねなく手続きが行える有益なサービスです。

資金に余裕がある時にATMから追加で返済しておくと、利息の負担軽減につながります。

他の入金方法として、ネット会員に登録すると、手数料0円で自分の登録の口座に即時で振り込みにも対応してもらえます。

今すぐお金が必要な場合や、短期間での借り入れ希望に最適なビジネスローンだといえるでしょう。

申し込みはパソコンやスマホなどWEBの他、電話や郵送にも対応しています。

必要項目に入力や記入した上で、提出書類とあわせて提出しましょう。

提出後、セゾングループより送付される口座振替依頼書に記入し、返送の手続きが必要です。

口座振替依頼書がセゾングループに到着後、約7日を目安にカードが届く流れとなっています。

仮審査の回答は即日可能としていますが、カードが手元に届くまでは借り入れができないため、時間に余裕のある人におすすめです。

WEB上での完結を希望する人には、不向きといえるでしょう。

申し込み条件やその他の特徴

- 個人事業主

- 年齢20~70歳までの毎月定期的な収入があり、連絡先に連絡がつく人

- 借り入れ限度額1~500万円まで

- 金利6.5~17.8%

- 借入期間は、最長10年2ケ月

- 返済日は、毎月4日の口座振替、ATM、オンラインキャッシングから選択可

- 遅延損害金9.49~20.0%

返済が厳しくなった場合や延滞を懸念される場合は、事前に電話06-6305-5292(平日9:00〜19:00)で相談をしましょう。

参考サイト:セゾンファンデックス公式サイトより個人事業主専用カードローン

オリコの「CRESTforBiz」は金利優遇を推している

オリコが個人事業主に向けて、個人事業専用ローンカード「CRESTforBiz」という商品名でサービスを行っています。

総量規制対象外なため、事業資金に特化していますが、出張費や宿泊費など有効に活用できます。

年会費がかからず、担保や保証人も不要です。

一般のカードローンと同様に、利用枠の範囲内について借入や返済を自分のタイミングで取り扱えるのも大きな魅力になります。

CRESTforBizに入会と同時に借り入れの申し込みをした場合、金利2.0%の優遇サービスを適用しています。

CRESTforBizに関する問い合わせは049-270-3220(9:00〜17:30)で受付可能です。

参考サイト:オリコ公式サイトより

申し込み条件やその他の特徴

- 個人事業主

- 借り入れ限度額10~300万円まで

- 金利6.0~18.0%

- 借入期間は、最長10年2ケ月

- 返済日は、原則毎月27日

- 返済方法は、口座振替、ATM返済、コンビニ返済から選択可

- 遅延損害金18.0%

手数料無料で、ATMやネットから追加の返済もできます。

余裕のある時に追加支払いをしておくと利息の負担が軽減するため、おすすめの方法です。

参考サイト:日本貸金業協会公式サイトより総量規制が適用されない場合について

ビジネスローンのメリットとデメリット

これから起業したい人や経営の資金繰りに困っている企業に、資金面で寄り添ってくれるのが、ビジネスローンです。

メリットと捉える部分は大きいのですが、反対のデメリットと捉える部分も存在します。

ビジネスローンのメリットは、金融機関によっては、準備資金として起業前に借り入れ可能な場合があります。

起業したいけれど資金が不足で思い切れない人に、ビジネスローンが後押ししてくれるでしょう。

業績が赤字の場合も、借り入れ申し込み対象としている金融機関もあるため、敷居を高く感じる必要はありません。

デメリットの部分では、銀行での借り入れを希望した場合でも、審査に落ちる可能性があります。

その際、銀行に比べて金利の高いノンバンク系で、借り入れを検討しなくてはいけない点です。

経営状況の判断を誤り、無理な借り入れをして返済が滞った場合は金融事故になりかねません。

申し込みをする前にビジネスローンの良い点、気を付ける点を把握して最適に活用しましょう。